按发售价每股发售股份152.10港元计算雅安股票配资,集团估计经扣除承销佣金以及其他集团就全球发售已付及应付估计开支后,将自全球发售收取约5.72亿港元的所得款项净额(假设超额配股权未获行使)。

北京时间8月15日,根据美国证券交易委员会(SEC)网站显示,重点跟踪的海外机构大都公布了截至2024年二季度末的美股持仓数据。

此次,我们对伯克希尔、高瓴HHLR、挪威主权基金、景林、桥水、Baillie Gifford(柏基投资)、ARK、H&H International Investment, LLC(段永平美股持仓主体)在内的大家比较关心的投资巨头来进行盘点。

重点如下:

1.对于苹果,巴菲特、段永平、桥水在减,景林、高瓴、挪威主权基金在加。整体而言,投资巨头在科技巨头上,多少还是恐高的;

2.伯克希尔二季度增持了西方石油、Chubb安达保险和天狼星XM,清仓了Snowflake和派拉蒙环球;

3、段永平二季度的持股个数没有变化,增持了西方石油和阿里巴巴,除苹果外,其他持股像伯克希尔、谷歌、美国银行等都有一丢丢减少;

4.高瓴二季度进一步加大中概股的持仓占比,其中阿里巴巴和唯品会被超大幅增持;美股科技七巨头方面,苹果、英伟达、谷歌、META获增持,亚马逊和微软被减持;

5.受益于科技股的挪威主权基金上半年股票投资回报为12.5%,不过首席执行官预计股市不会像前几年那样上涨,并警示了风险;

6.拼多多二季度重回景林第一大重仓,桥水增持亚马逊和微软,继续减持开市客和可口可乐;

7.二季度Baillie Gifford减持了特斯拉,木头姐则做了小幅增持。

以下是重点分析:

伯克希尔增持西方石油和Chubb(安达保险),新进Ulta美妆和HEICO航空

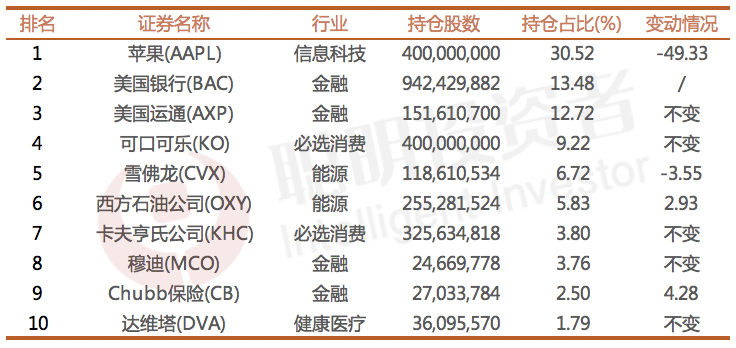

在本月初披露的二季报(点此查看《“理性大卖家”巴菲特抛售一半苹果,手中现金飙升至2769亿美元》),我们就有分析过伯克希尔最新现金储备(及现金等价物)高2769.4亿美元,主要来自于卖出苹果公司部分。

二季度,伯克希尔减仓了所持苹果近一半,减至4亿股,除了税收原因,对于机会成本的考虑也是一大重要原因(言外之意是可能有些贵了)。

尽管苹果仓位被腰斩,但仍是伯克希尔迄今为止的最大持仓,且与一季度相比,前十大重仓格局未变。

数据来源:SEC,截至2024年6月30日

根据最新披露的13F文件显示,截至二季度末,伯克希尔共持有36家公司,美股持仓价值为2799.69亿美元,较一季度末下降约521亿美元。

除苹果外,第一资本金融、雪佛龙、硬面地板及相关配件零售商Floor&Decor、无线网络运营商T-Mobile等7家公司,也遭到了不同程度的减持。

二季度伯克希尔只清仓2只股票——云计算公司Snowflake(2020年三季度参与“打新”入手)和媒体集团派拉蒙环球。

增持方面,西方石油和一季度“神秘嘉宾”Chubb安达保险被小幅增持,套利交易的天狼星XM还被大幅增持。

另外新进了2家公司——美国最大美妆零售商Ulta犹他美妆,以及航空航天和电子公司HEICO海科航空。

根据近期已经披露的信息,伯克希尔在抛售美国银行股票,具体会卖多少,等三季报揭晓。

截至发稿,每日期刊(Daily Journal)还未更新二季度持仓。

苹果是段永平“心头第一好”,二季度仅增持了西方石油和阿里巴巴

自段永平的美国持仓主体(H&H International Investment)出现在大众视野之后,就一直受到广泛关注。

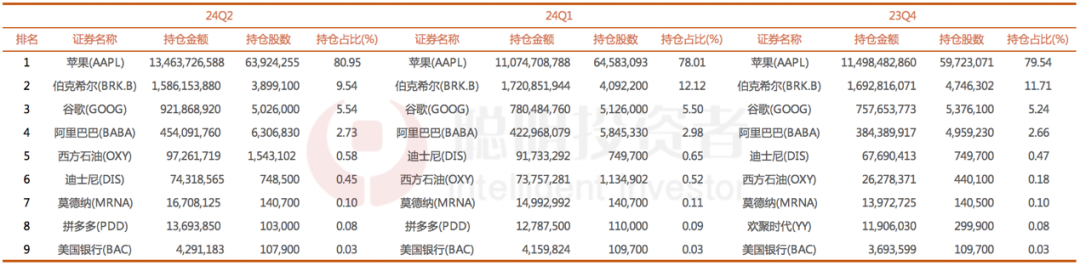

段永平仅持有9只个股,持仓总金额约166亿美元,较一季度的142亿增加了17%(苹果股价上涨是一大原因),近几个季度的持仓情况如下:

数据来源:SEC,截至2024年6月30日

苹果凭借约80%的市值占比,是绝对的“心头第一好”,不过二季度被略略减持了65.8万股。

一季度,拼多多替代了欢聚时代。

二季度,未建仓新股票,但段永平增持了西方石油、减持了迪士尼,使得个股之间位次发生了变化。

另外,伯克希尔、谷歌、美国银行、拼多多被不同幅度减持,阿里巴巴获增持,莫纳德持仓股数没动。

9只股票中,二季度有5家股价上涨:苹果上涨23.9%,谷歌上涨20.5%,拼多多上涨14.4%,莫德纳上涨11.4%,美国银行上涨4.9%;

4家下跌:迪士尼下跌18.9%,伯克希尔下跌3.4%,西方石油下跌3.0%,阿里巴巴下跌0.5%。

高瓴HHLR超大幅加仓阿里巴巴和唯品会,“七巨头”中苹果、英伟达、谷歌、META获增持;挪威主权基金乘上了科技股的东风,与此同时也警示了风险

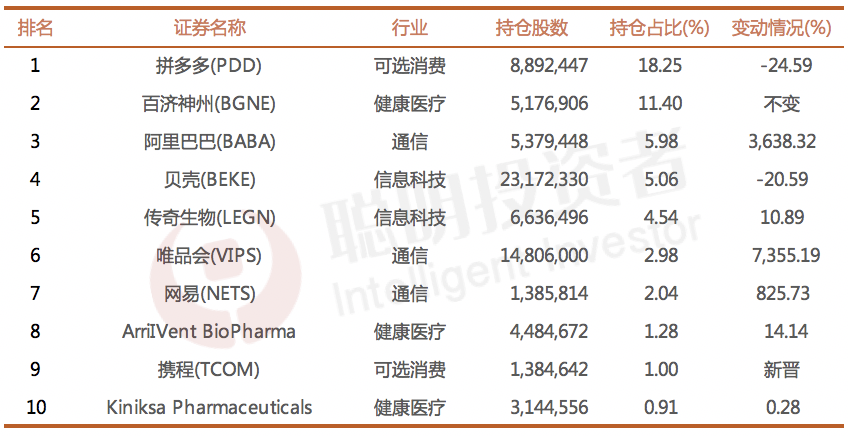

根据高瓴旗下基金管理平台HHLR Advisors公布的2024年第二季度末美股持仓情况显示,截至二季度末共持有78只股票,总市值约为40.54亿美元。

数据来源:SEC,截至2024年6月30日

此次前十大重仓变化明显,阿里巴巴、唯品会、网易、携程4只中概股以及2只健康医疗股挺进了前十大,至此HHLR的前十大中共有8只中概股。

二季度HHLR进一步加大了中概股的持仓占比。

其中阿里巴巴和唯品会可以说是被超大幅增持,对携程则是新建仓。

2022年一季度建仓二季度随即又被清仓的富途控股再一次得到青睐,此次排名第11位。

拼多多虽然被减持了约290万股,但依然稳居第一大重仓。另外贝壳被减持600万股左右。

除此之外,包括AMD(超威半导体)、百度、亿滋国际、Take-Two(一季度排名第10)在内的9只个股此次被清仓。

美股科技七巨头方面,苹果、英伟达、谷歌、META获增持,亚马逊和微软被减持。

总的来说,中概股和科技股依然是HHLR Advisors的投资重点。

受科技股强劲回报的推动,挪威主权基金(26%的仓位投资于科技股)上半年利润为1.48万亿克朗(约合1380亿美元)。

挪威主权财富基金是全球最大的主权财富基金,管理着近1.7万亿美元的巨额资金,由挪威央行投资管理公司(NBIM)负责运营,首席执行官是尼古拉·坦根(Nicolai Tangen)。

截至二季度末,按美元计算,其前十大重仓为微软、苹果、英伟达、谷歌、亚马逊、META、台积电、诺和诺德、阿斯麦。

挪威主权基金最新市值为17.75万亿克朗(折合1.66万亿美元),持仓72%为股票投资,26.1%为固定收益投资,上半年这两部分的回报率分别为12.5%和-0.6%。

另外1.7%投资于房地产,0.1%投资于可再生能源基础设施。

上半年,基金减持了谷歌、META、诺和诺德、阿斯麦、特斯拉和大众汽车等,增持了微软、苹果、亚马逊、台积电、礼来,以及埃克森美孚、壳牌和英国石油等几只石油股。

不过坦根最近表示,股市预计不会像前几年那样上涨。

同时他也警告称,世界上有很多不确定性,目前处在一个完全不同的地缘政治形势中,也会导致股市面临着越来越多的风险。

拼多多二季度重回景林第一大重仓,新建仓苹果,位列第13位;桥水大幅增持亚马逊和微软,卖掉75%仓位苹果,继续减持开市客和可口可乐

8月9日,景林资产子公司景林香港披露了二季度持仓,最新持仓规模为37.9亿美元,较一季度的32.3亿美元环比上升17.3%,前十大合计占比为87.45%。

数据来源:SEC,截至2024年6月30日

景林加仓幅度最大的几只重仓个股是台积电(75.03%)、满帮(73.00%)、网易(48.75%)、拼多多(43.26%)等。

拼多多重回第一大重仓。

今年5月,拼多多发布的2024年第一季度业绩报告显示,一季度实现营收868.12亿元,同比增长131%;调整后净利润达到306.02亿元,同比增长202%。

在消费降级的当下,越来越多的年轻人开始拥抱拼多多,性价比成为首选。据最新《财富》榜单显示,拼多多创始人黄峥更是以486亿美元的身价登顶中国首富。

另外,景林大幅增持台积电,这也是自去年第四季度首次建仓台积电以来,连续第二个季度增持。

而景林在二季度新建仓了苹果,位列第13位,此举与巴菲特将苹果持仓减半“背道而驰”。还新建仓了理想汽车,位列第39位。

另一方面,景林在半导体上的配置有所降温,减持了安硕半导体ETF、英伟达,清仓了AMD。

虽然景林此次还清仓了京东、看准网2只中概股,但总体来说依旧是中概股的忠实买家。

从近日渠道透露的信息来看,景林对于中国股票颇为乐观。景林认为,今年以来,中国股票的吸引力逐步显现,但对于科技板块,后续则是机会与风险并存。

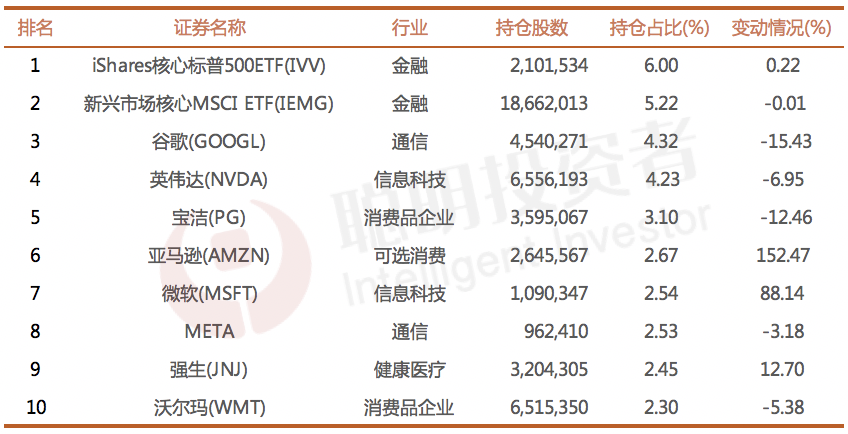

再看瑞·达里欧创办的桥水集团,二季度动作不小。新买入282只,增持199只,清仓82只,减持390只。

数据来源:SEC,截至2024年6月30日

亚马逊和微软此季度被大幅增持,分别增持152.47%和88.14%,取代开市客和可口可乐成为前十大重仓,而开市客和可口可乐在一季度均被减持超-20%之后,二季度又均继续被减持约-18%左右,位列第12和13位。

亚马逊是桥水在一季度新建仓的,二季度直接从第22位飙升到第6位。但同为科技股的谷歌、英伟达、META,却遭到了不同幅度的减持。

二季度被“动刀”最多的苹果,桥水更是直接卖掉近75%的仓位,目前仅位列持仓第38位。

最近一段时间科技股领衔美国市场,桥水在6月份一份报告中分析了不同时期美国龙头股的兴衰。

其中指出,龙头崛起的关键是要在一个高速增长的行业中拥有先发优势,并能快速创新;其次,要拥有保持这种优势的强大护城河。

桥水认为在智能手机、社交媒体使用量快速增长的十年后,人们普遍会转向通过在线平台进行更多消费。

报告重点提到了互联网服务(Meta、Alphabet)、云服务提供商(微软、亚马逊、Alphabet)、技术硬件公司(苹果)、以及在向网上消费和送货上门转变过程中处于有利地位的公司(沃尔玛、亚马逊、Visa)。

总的来说,科技股依旧是桥水的重点关注方向,只不过在不同市场环境下对个股的偏爱程度不同。

Baillie Gifford减持美科技股,小幅增持拼多多;“木头姐”小幅增持特斯拉,对Robinhood又卖又买

英国爱丁堡投资巨头,同时也是全球知名的科技股投资者——Baillie Gifford,二季度管理规模小幅降低,动作上延续了一季度的“减持风”。

减持幅度较大的有英伟达、Spotify、Shopify等,但英伟达目前依旧是第一大重仓股。

前十大重仓中仅小幅增持了拼多多、Coupang和Netflix(奈飞)。

数据来源:SEC,截至2024年6月30日

与一季度相比,Netflix取代特斯拉成为前十大重仓。特斯拉在二季度继续遭Baillie Gifford减持,幅度近-20%,目前位列第12位。

Baillie Gifford是在2016年一季度开始买入英伟达,买到第一大重仓。随着英伟达股价翻跟头地上涨,去年初以来,Baillie Gifford也在一路减减减。

从行业分布来看,Baillie Gifford二季度健康医疗板块的占比(27.06%)创了近两年新高,可选消费、通信、信息科技这三大行业的占比均有所降低。

今年年初,Baillie Gifford成立了专注于中国权益投资的10人团队。公司表示,设立专门的中国权益投资团队将有助于协调动机、激励和责任,同时增进上海和爱丁堡之间的联系,更好地融合全球视角和本土视角。

截至2023年底,Baillie Gifford组合投资的中国内地公司资产规模约为251.68亿美元。

方舟投资(ARK Investment)二季度报告显示,木头姐小幅增持了爱股特斯拉,仍是第一大持仓。

数据来源:SEC,截至2024年6月30日

木头姐及ARK一直比较看好特斯拉及其相关业务,并预计特斯拉股价到2029年可能达到2600美元。

主要逻辑在于预计到2029年,特斯拉近90%的市值和盈利将归功于基于无比强大的AI超算所打造的Robotax业务,特斯拉的商业模式也有望从一次性的汽车销售额转变为经常性销售额基础。

二季度,木头姐还增持了ROKU和“元宇宙第一股”Roblox,减持了Block、Robinhood、基因疗法研究公司CRISPR Therapeutics、机器人流程自动化软件公司UiPath。

Robinhood是前十大中减持幅度最大的公司,不过在上周发布数据强劲的二季度财报之后,ARK又选择加仓该股。

今年二季度,Robinhood总净营收同比增长40%,达创纪录的6.82亿美元;净利润同比增长652%,达1.88亿美元;加密货币交易收入同比增长了161%。

另外,ARK已连续多个季度减持英伟达,目前仅剩41.77万股,位列持仓第37位。

前段时间因微软“蓝屏”事件陷入风波的Crowdstrike,二季度被减持了1.46万股,自7月19日事件发生以来,该股股价已下跌超20%。

排版:伊娜

责编:艾暄雅安股票配资